企業が従業員に労働の対価として支払う報酬、それが給与です。

双方の信頼のためにも、定められた期日までに正確な計算が求められます。

今回は、給与計算の基本のおさらいから、オススメの給与計算システムまでご紹介します。経理を担当することになった方や、これから給与計算システムを導入したいと考えている経営者様に是非オススメの内容となっています。ぜひ、ご一読ください。

目次

1. 給与と給料の違い

2. 給与計算とは

3. 給与明細の構成

4. 総支給額が決まるまでのプロセス

5. 給与計算の一年の流れ

6. 具体的に給与計算をするには?給与計算のさまざまな方法

7. 給与計算のアウトソーシングを利用する

8. まとめ

1. 給与と給料の違い

そもそも知っておきたいことが給与と給料の違いです。

給与と給料という言葉には、実は含まれるものが違います。知っていましたか?

- 「給与」……基本給

- 「給料」……基本給+諸手当(住宅手当や扶養手当など)

普段無意識に使っている言葉でも、経理上では大きな意味の違いを持ちます。この機会に覚えておくとよいでしょう。

2. 給与計算とは

企業は労働者に対し、労働時間を管理する義務があります。1 日、あるいは 1 週間、1 か月、契約書で定められた期間内の労働時間に対する報酬を算出します。算出された報酬から税金などを引いた額を給与として算出するまでを「給与計算」と呼びます。

2-1. 給与計算がなぜ必要か

「一生懸命働いたのに、正しい給料が支払われない――」

これほど労働者のモチベーションを下げる状況もないでしょう。また、労働基準法で最低賃金が定められている以上、コンプライアンス面でも正しい給与を支払う必要があります。欠勤や早退、遅刻や残業など、労働者の就業状況を正確に把握し、給与を支払うことは健全な企業運営のためにも大切なことなのです。

2-2. 給与計算に求められる知識とは

給与計算と聞くとひたすらに計算をしているイメージがありますね。ですが、給与計算はただ計算をすればよいのではないのです。さまざまな税や手当の知識、労働基準法・雇用保険法・厚生年金保険法・健康保険法・税法などの法知識が必要となります。専門性が高く、正確さを求められる業務なのです。

3. 給与明細の構成

給与明細は、一般的に次の 3 つのパートに分けられます。

出典:http://template.k-solution.info/cat654/

- 勤怠部分

- 支給部分

- 控除部分

です。

それぞれについて簡単にお話します。

3-1. 勤怠部分

給与計算期間中における労働日数、時間外労働時間数、休暇取得数、遅刻・早退・欠勤などの不就業日数および時間などを計上します。

※不就業日数および時間には給与は発生しません。

3-2. 支給部分

手当や基本給など支給される額が項目ごとに記載されます。ここに記載された額の総計が「総支給額」となります。総支給額は社会保険など後に控除されるものも、控除前の加算された状態で計算されます。

3-3. 控除部分

社会保険料控除や雇用保険料、源泉徴収税などの項目が記載されます。他にも所得税、住民税など総支給額から差し引かれる金額が記載されます。総支給額から控除部分を引いたものが給与(手取り額)となります。

「控除せずとも、そのまま総支給額を渡してしまえばいい」と思ってはいませんか?

所得税や住民税といった税金、そして健康保険料や厚生年金保険料などは、企業が個人の給与から差し引いて納めるよう法律で決まっています。だから、最初から引いているのですね。丸ごと手取りにならないのは、このためです。

こういった控除を「法的控除」と呼びます。

ざっと給与の構成をお話ししました。

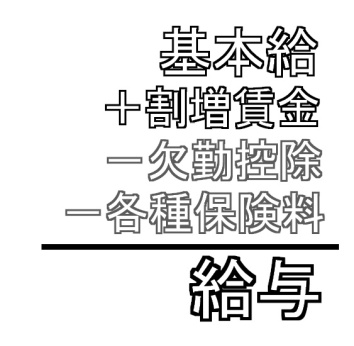

まとめると、

【総支給額】-【控除額】=【支給額】

となります。

次に、それぞれについて詳しくみていきましょう。

4. 総支給額が決まるまでのプロセス

4-1. さまざまな要素が絡み合って決まる給与

給与計算と一口に言っても、労働時間だけを加味すればよいものではありません。残業や有給の有無、交通費などの諸手当、健康保険などの差し引きがあります。さまざまな要素が複合的にからんで、最終的な支給額が決まるのです。

4-2. 給与計算の流れ

給与計算の構成はわかったけれど、日々の給与計算は一体どうすればいいのでしょう。

ここでは、実際の流れにのっとって給与計算をしてみましょう。

4-2-1. 割増賃金を算出する

残業や休日出勤で基本労働時間以外のプラスになった分の割増賃金を算出します。

割増賃金を算出するにあたり、「割増賃金の基本となる賃金」を的確に把握しておく必要があります。こちらは、労働と関係が薄い項目を削除することができます。具体的には、

- 家族手当

- 通勤手当

- 別居手当

- 子女教育手当

- 住宅手当

- 臨時で支払われた賃金

- 1か月を超える期間ごとに支払われる賃金

です。

4-2-2. 欠勤控除を算出する

無断欠勤や遅刻を繰り返した場合、労働基準法第 91 条に基づいて賃金の一部を減額できます。

- 一回の減給金額は平均賃金の 1 日分の半額以下

- 複数回規律違反をしても、減額できるのは月給の 10 分の 1 以下

4-2-3. 控除を差し引く

総支給額から社会保険料や源泉所得税、住民税などを差し引きます。

4-2-4. 労働者負担分の社会保険料を差し引く

社会保険料は企業 6 : 労働者 4 の割合で負担することとなっています。雇用保険は毎月の給与 × 0.6 % です。

4-2-5. 保険各種(健康保険、厚生年金保険、介護保険)を差し引く

※介護保険は 40 歳以上の労働者から徴収されます

4-2-6. 端数処理をする

賃金計算でどうしても出てくる円未満の端数。労働基準法では、端数の切り上げ方についても取り決められています。

4-2-6-1. 割増賃金の端数について

4-2-6-1-1. 1 時間あたりの労働賃金に対し円未満の端数が出た場合

- 50 銭未満 → 端数切り捨て

- 50 銭以上 → 1 円に切り上げ

4-2-6-1-2. 1 か月あたりの労働賃金に対し円未満の端数が出た場合

- 50 銭未満 → 端数切り捨て

- 50 銭以上 → 1 円に切り上げ

4-2-6-2. 平均賃金の端数処理について

賃金の総額を総暦日数で割り、銭未満を切り捨てします。

大多数の企業がこの方法を用いています。が、実は他にも端数の処理の仕方があると知っていたでしょうか。

4-2-6-2-1. 1 か月の賃金計算で端数が出た場合

- 50 円未満 → 端数切り捨て

- 50 円以上 → 100 円に繰り上げ

この場合の「1 か月の賃金額」は「賃金の一部を控除して支払う場合の控除した残額」を指します。

4-2-6-2-2. 1 か月の賃金額に 1,000 円未満の端数がある場合

翌月の賃金支払い日に繰り越して支払うことができます。

※ちなみに上記 2 つの支払い方法をする場合は、就業規則に明記する必要があります。マメ知識として覚えておくといいかもしれませんね。

ざっくりした流れですが、以上が給与計算の基本となります。

4-3. 控除部分について

控除部分について、もう少し詳しく見てみましょう。

4-3-1. 社会保険料の控除額計算

- 社会保険料

- 雇用保険料

この 2 つの保険料は、従業員の年齢によって負担が変動します。一律ではない分、注意が必要です。

4-3-2. 源泉所得税、住民税の徴収

- 源泉所得税

個人の所得(収入から経費を引いたもの)にかかる税金で、国に納めます。あらかじめ想定された年収にかかるため、過不足が生じます。不足分を払ったり、過払い分の払い戻しをするのが年末調整です。

- 住民税

個人の所得にかかる税金で、地方公共団体に納めます。

4-4. マイナンバー対策も忘れずに

すでに導入が始まっているマイナンバー制度ですが、給与計算面では 2017 年 1 月 1 日以降にも影響を及ぼします。

健康保険・厚生年金保険被保険者にまつわる算出・変更・賞与支払い・異動届けに対して、マイナンバーの提示が必要となります。これは 2016 年の段階では義務化されていなかったものなので、気をつけましょう。

4-5. 計算結果は再確認を!

給与計算には確かな正確性が求められます。ミスをするなんてもってのほかです。たとえ 1 円でも間違えようものなら、従業員や世間からの信頼を失います。計算には入念なチェックと再確認が必要です。

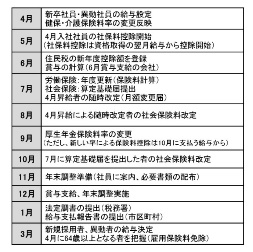

5. 給与計算の一年の流れ

「給与は 4 月に決定したら、あとは何もすることがないでしょ?」なんて思っていませんか? 給与計算における年間スケジュールを見てみましょう。

意外と年間を通じて対応しなければならない業務があることがわかるでしょう。また、これらのスケジュールの他に中途入社や退職者、休職者の給与計算も対応しなければなりません。

5-1. 忙しさのピークは 4 月、11 月~12 月

一般的に給与計算で忙しくなるのは、4 月の人事異動があった時と、年末調整とイメージしがちですね。年間スケジュールにしてみると、税金対応や保険料など意外と多忙なことがわかります。

これらは毎月の業務にプラスでかかることになるので、早めに準備できるものはして、行政などからのアナウンスにも注意を払っておきましょう。

5-2. 法改定には要注意

年間の流れを把握し、全体のスケジュールを整え、「これで安心」と業務を進めていると突然やってくるのが法改定。大抵の場合、期間を設けてくれていますが、中小企業となると対応に四苦八苦することも珍しくありません。

そういった理由で、今ではアウトソーシングやクラウドシステムに移行する企業も増えています。

6. 具体的に給与計算をするには?給与計算のさまざまな方法

かつてはタイムカードで手計算だった給与計算ですが、現在ではさまざまな方法があります。それぞれのメリットデメリットをふまえ、紹介していきます。

6-1. 自社内で計算する

従業員の人数が少数である場合、自社内で処理する企業も多くいます。給与計算は勤怠管理とも密接に繋がっています。こちらでは、勤怠管理の方法とあわせてみていきましょう。

6-1-1. 紙のタイムカードを使う場合

6-1-1-1. 電卓で計算する

オーソドックスな方法です。手計算な分時間がかかりますが、社内の情報を漏らさずにすみます。

6-1-1-2. エクセルを使用する

既存のエクセルフォーマットを利用することで、電卓より早く計算ができます。フォーマットはインターネット上で公開されているものを利用するケースもあれば、自社で作成する場合もあります。

6-1-1-3. 紙のタイムカードを使う場合のメリット・デメリット

紙に打刻するだけなので導入しやすい分、給与計算が大変です。また、先にお話しした通り、税制などの知識が必要になります。

6-1-2. 給与計算ソフトやクラウドサービスを活用する

従業員の数が 5 人を超えると、給与計算の時間が膨大にかかることになります。本来の業務に支障を出さないためにも、給与計算ソフトやクラウドサービスを利用しましょう。

6-1-2-1. 給与計算ソフトを選ぶコツ

給与計算ソフトを選ぶ際には、下記の点に注意してください。

- ソフトの対応人数

- 機能

- 使いやすさ

- コスト

特に対応人数は、今後の事業計画とあわせて慎重に検討しましょう。10 人規模の会社だからと上限 10 名のサービスを利用した場合、11 名目が入社した時にシステムを変更する必要に迫られます。

6-1-2-2. どこまでソフトに任せるか

一口に給与計算ソフトといっても、さまざまな機能があります。「勤怠管理機能はなく、純粋に給与計算のみ」「給与明細の発行はできるが、振り込みは自社で」「勤怠管理機能連動で給与振込まで」などそれぞれの特徴を踏まえたうえで検討しましょう。

6-1-2-3. 機能別オススメの給与計算ソフト 4 選

6-1-2-3-1. 給与計算に特化したソフト

給与計算機能に特化したソフトです。

- クラウド給与計算ソフト freee(フリー)

https://www.freee.co.jp/payroll

マイナンバー・MAC にも対応したクラウドソフト。税金や法に関する知識がなくとも、ガイダンス通りに入力するだけで給与計算ができます。

- 弥生会計

https://www.yayoi-kk.co.jp/products/payroll/

従業員 100 名までの中小企業向けソフト。充実したサポート体制で、顧客の「困った」に対応してくれます。

6-1-2-3-2. 勤怠管理も一緒にできるソフト

近年では勤怠管理とあわせたソフトも多数あります。こちらはタイムカードの集計の手間が省かれ、入力ミスによる計算ミスも防げます。

- スマレジ

http://timecard.smaregi.jp/

勤怠管理・シフト管理・給与計算ができるアプリ。勤怠管理はスマホや PC でもできるので、融通がききやすいのが特徴です。

- PayBook

http://www.pay-book.jp/

10 名まで無料のクラウド給与計算ソフト。シンプルな画面でわかりやすいと評判

クラウドサービスや会計ソフトでは、ある程度カスタマーサポートをしてくれますが、自社の担当にも専門的な知識が求められます。スタッフの力量や能力を見極めて、ソフト導入か外注かを決定しましょう。

7. 給与計算のアウトソーシングを利用する

「給与計算はプロに任せて本来の業務に集中したい」という場合、アウトソーシング会社を利用するのも良いでしょう。高い専門性とスキルを持っているため、安心して業務を任せることができます。では、どのような基準で選んだらいいのでしょうか。ここでは、アウトソーシング企業を選ぶ 3 つのポイントをお教えします。

7-1. そもそもアウトソーシングサービスって?

もともと欧米で発達したサービスです。弁護士や会計などの特殊な知識やスキルを必要とする業務を外部に委託し始めたのがきっかけでした。日本では、「人事関連の業務を外部に出したくない」と考える風潮が非常に強く、特に給与のアウトソーシングサービスはなかなか普及しませんでした。

変化が起きたのは、1990 年のバブル崩壊。

国際間の企業同士の競争に勝つためには、業務のスリム化が急務であり、これまで内部処理していた人事系も外部に委託するようになりました。

現在、給与計算のアウトソーシングサービスを利用している日本企業は全体の 10 % 程度。

欧米の普及率には及びませんが、徐々に浸透しているサービスです。

7-2. 給与計算アウトソーシングサービスの特徴

給与計算アウトソーシングサービスには、3 つの段階があります。アウトソーシングする業務内容の幅に応じてコストが変わるのです。自社の業務をどこまで軽減したいか、対コストはどうか、見比べてみましょう。

7-2-1. 給与計算・年末調整のみを依頼する

こちらはシンプルに給与計算部分を依頼するケースです。従業員の勤務時間の算出および社員情報に関する各種申請は自社内で行う必要があります。給与計算のメインをお願いできるので、給与計算の手間が半分ほど減ります。

- 社内に給与計算の知識がある人間がいない

- コストダウンしたい

- 労働力を削減したい

7-2-2. 人事データベース管理

給与計算に加えて、人事データベースまで管理してくれるケース。この場合、労働時間は ASP (アプリケーションサービスプロバイダー) などで共有する場合がほとんどです。

- 給与

- 手当

- 税金

- 社会保険の変動

入社や異動などに伴うこれらの業務を任せられることにより、負担率が 70 % ほど軽減します。

※イレギュラーな対応は自社で行う必要があるので、ご注意ください。

- 給与計算のことはアウトソーシングしてしまいたい

- 法令や制度が改正された時の対応はプロに任せたい

7-2-3. 人事代行業務

こちらは、給与計算だけではなく、人事データベース・給与に関する従業員への対応も丸ごと外注するケースになります。社員への対応も全てアウトソーシングサービスが行います。電話窓口を設けているところも多く、全国区対応している会社も多数存在します。給与計算にまつわる業務を完全にアウトソーシングできます。

- 給与計算は完全に外部で行いたい

- 人事本来の業務に集中して欲しい

- コストが高くても構わない

7-3. 給与計算をアウトソーシングするメリット・デメリット

とても便利なアウトソーシングサービスですが、全てのものがそうであるように、メリットデメリットが存在します。

7-3-1. 給与計算代行を利用するメリット

- コストダウン

給与計算をいまどき手書きでやる企業は少ないでしょう。そうすると、専門機器やシステムの保守や維持にお金がかかります。これらを維持する経費と比べて、コストダウンが図れるのです。

- 法改正に強い

専門職なので、急な法改正にも的確に対応してくれます。

- メイン業務に集中できる

給与計算ばかりが総務の仕事ではありません。ましてベンチャー企業などで社長自身が給与計算を行っている場合、メイン業務への影響は計り知れないでしょう。アウトソーシングすることにより、本来のメイン業務に集中できるようになるのです。

7-3-2. デメリット

- 社内に給与計算について知識を持つ人間がいなくなる

給与計算というものは、生活に密着しています。「これ、どうしてこの金額なの?」と聞かれた時に即答できる人間が社内にいなくなるのは、ある意味デメリットと言えるかもしれません。

7-4. 給与計算のアウトソーシングサービスを選ぶポイント 3 つ

7-4-1. 信頼性

アウトソーシング会社には、従業員の本名や住所、通帳番号などの個人情報を渡すことになります。一番重視したいのは信頼性です。中には地域密着型のアウトソーシング会社として、直接会うことができる地元企業以外引き受けないケースもあります。大手や利用会社数が多いのも信頼の目安になるでしょう。

7-4-2. サービスの自由度

会社によって対応しているサービスが違います。自社が求めているサービスがあるのかよく確認しましょう。また、不意に対応が必要となった時、即座に対応してくれるのかどうかも大切なポイントです。

7-4-3. 料金

安さだけに飛びつかないようにしましょう。また、会社によっては細かくオプション設定している場合もあります。選んだプランが自社の規模にあっているか、料金は適正かをよく確認しましょう。

アウトソーシング会社によっては、手書きのタイムカードやエクセルでの勤怠管理表には対応せず、自社独自のシステムでの勤怠管理を求めてくる場合もあります。自社の中でどこまで対応できるか、そして業務のどの部分を任せるのか、その場合かかる負荷に耐えられるのか、よく吟味しましょう。また、「たくさんのアウトソーシング会社があってどれを選べばいいのかわからない」という場合には、一括資料請求サービスを利用することもできます。

8. まとめ

この先どれだけ世界の金融事情が変わろうとも、キャッシュレス化が進もうとも、企業からなくなることはないのが給与計算という業務です。

スタッフが増えれば増えるほど管理が難しく、かつミスは許されません。計算やチェックする人材の確保が難しい場合、アウトソーシングやクラウドを上手に利用するとよいかもしれません。今回の内容が給与計算業務の効率化の参考になれば幸いです。